Rückblick

In den ersten Monaten des Jahres 2022 ging es an den meisten Kapitalmärkten in den Keller. Die Kursabschläge im Aktienbereich lagen zw. – 10% (MSCI World und MSCI Emerging Markets) und – 18% (Nasdaq). Auch die Anleihenmärkte schlossen mit einem Minus zw. -6% (REX) und -10% (10 jährige Staatsanleihen USA und Deuschland) ab. Einzig der Rohstoffmarkt konnte mit steigenden Notierungen aufwarten.

Aktuelle Situation

Zinsanstieg, Ukrainekrieg und Lockdowns in China. Wie reagiert der Aktienmarkt?

Negative Anzeichen an der Zinsfront mehren sich!

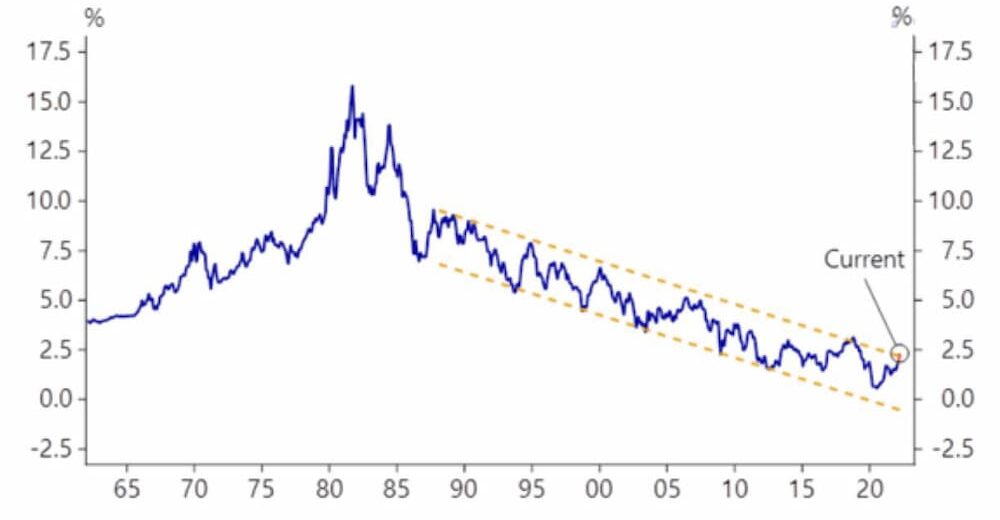

Die geplante Zinserhöhungsgeschwindigkeit hat sich vervielfacht. Ging man bis jetzt davon aus, dass die FED die Zinsen in den USA um 1% im Laufe diesen Jahres erhöhen wird, sind wir mittlerweilen schon bei 2% angekommen. Welche Gefahr droht für den Aktienmarkt ?

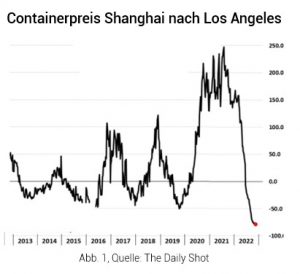

Historisch betrachtet notieren die Zinsen immer noch extrem niedrig (Siehe Abb. 1).

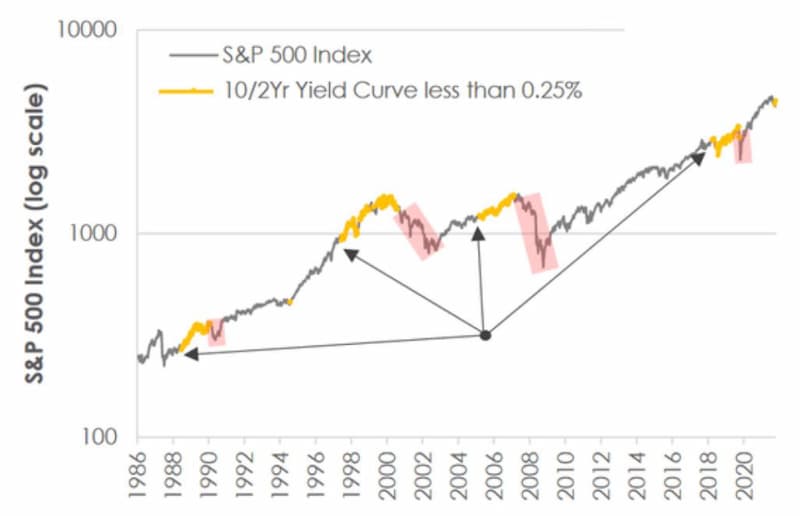

Wenn man sich die Zinserhöhungszyklen (siehe Abb. 2) in der Vergangenheit anschaut, so kam es immer erst am Ende dieser zu deutlichen Marktkorrekturen.

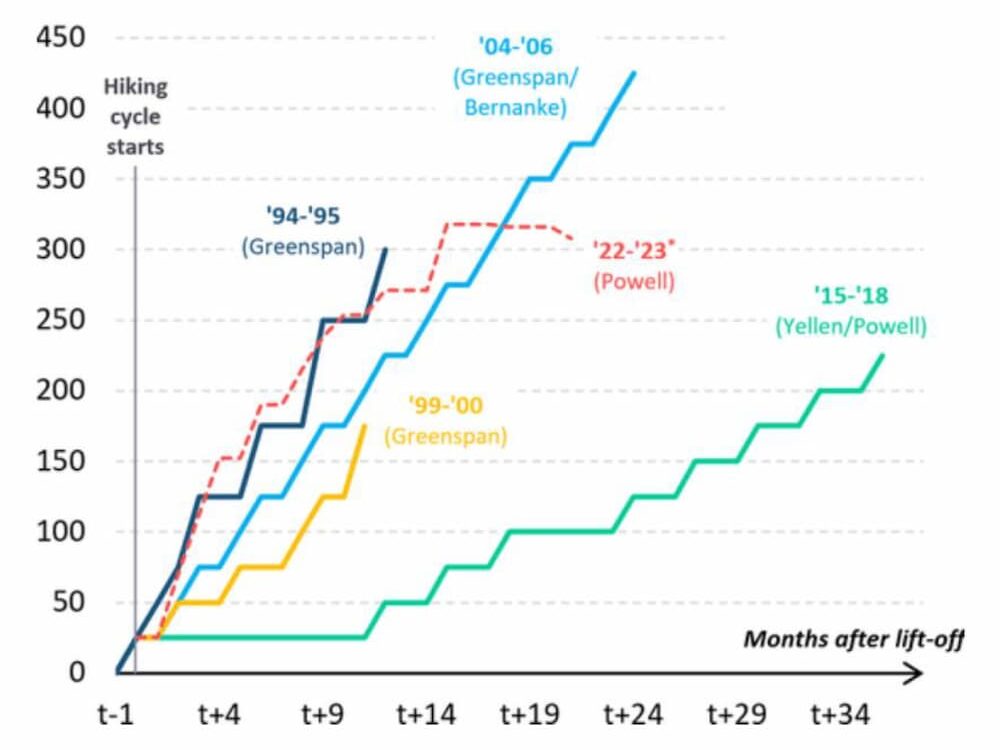

Ähnlich verhält es sich mit der Inversen Zinsstruktur. In der Vergangenheit war sie regelmäßig ein Vorbote einer Rezession, allerding immer zeitverzögert (siehe Abb. 3). Was ist die «inverse Zinskurve» ? In einem solchen Fall erhalten Investoren für kurzfristige Anleihen, hier also US-Staatsanleihen mit einer Laufzeit von zwei Jahren, höhere Zinsen als für längerfristige Anleihen.

Was gibt es Neues aus der Wirtschaft?

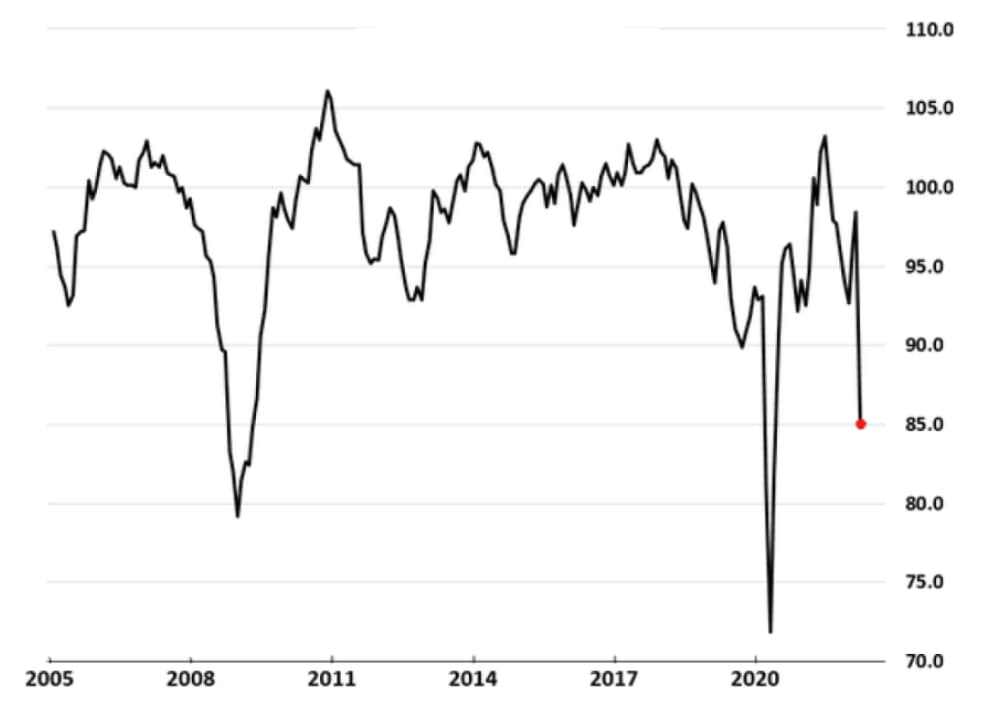

Der Ukrainekrieg hat zu einer deutlichen Abkühlung der deutschen Wirtschaft geführt (siehe Abb. 4).

Die Konjunktur in China leidet sowohl im verarbeitenden Gewerbe als auch im Dienstleistungsgewerbe. Auch die Gefahr weiterer Lockdowns in China könnten die Lieferketten nochmals erheblich stören.

Ausblick

Wie geht es weiter?

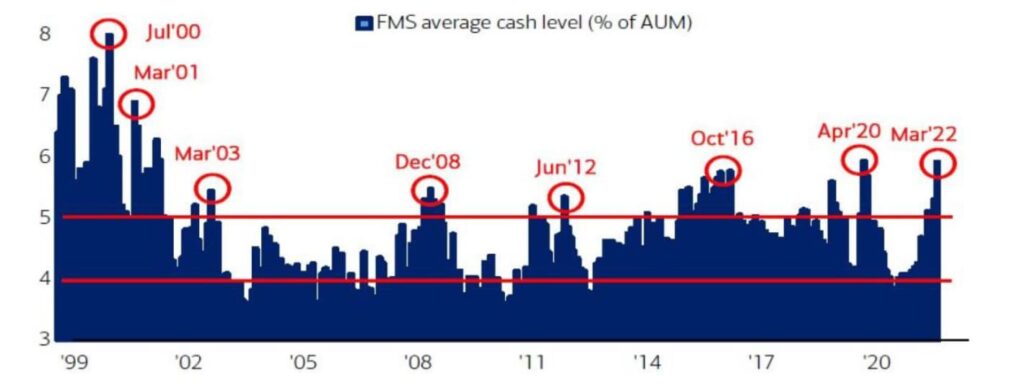

Die Marktteilnehmer sind aktuell sehr verunsichert. Das kann man schön an den hohen Cashpositionen internationaler Aktienfondsmanager sehen (siehe Abb 6). In der Vergangenheit war dies ein ziemlich klares Kaufsignal.

Auch wenn man das Aktienexposure bei den Vermögensverwaltungsmandaten betrachtet (siehe Abb. 7) kann man sehen, das aktuell eine deutliche Untergewichtung von Aktien, vor allem bei Systematischen Ansätzen, ebenfalls positiv betrachtet werden muss.

Fazit

- Inflation setzt Notenbanken zunehmend unter Druck. Es könnte aber eine Entspannung an den Energiemärkten eintreten

- Konjunktur brummt noch, globale Abkühlung aber absehbar, angeführt von China

- Geldpolitik wird restriktiver und die Uhr für die Aktienmärkte tickt

- Scharfe Zinserhöhungen sind aber weiter unwahrscheinlich, so dass negativer Realzins eine gewisse Stütze liefert

- Anlegerpositionierung an den Aktienmärkten immer noch defensiv, was für eine weitere Erholung in 2022 spricht