Marktkommentar Q2 2025 / Ausblick Q3 2025

Quartalsrückblick

- Marktlage: Aktienmärkte schließen Q2 trotz Volatilität teils im Plus (Europa outperformt USA).

- Warnsignal: US-Dollar verliert massiv (-13%), US-Aktienbewertung historisch hoch.

- Prognose: Wir rechnen mit Stagflation (Inflation hoch, Wachstum stagniert).

- Handlung: Gewinne mitnehmen, Cash-Quote erhöhen und Fokus auf Europa & Gold.

Auch im zweiten Quartal konnten die Aktienmärkte nach anfänglicher deutlicher Schwäche mit einem positiven Ergebnis schließen. Dennoch fällt das Fazit trotz neuer Allzeithochs für Euro-Investoren nicht in allen Regionen erfreulich aus.

Mit Staatsanleihen war kein Gewinn zu erzielen – im Gegenteil: Währungsbedingte Verluste führten zu negativen Gesamtrenditen (US-Staatsanleihen: -9,29%). Alternative Investments entwickelten sich unterschiedlich. Besonders positiv hervorzuheben ist Gold, das trotz nomineller Verluste in US-Dollar einen Zuwachs von +13,20% verzeichnete.

Aktuelle Situation

Der US-Dollar hat seit Jahresbeginn knapp 13% an Wert verloren. Wir gehen davon aus, dass sich dieser Trend mittelfristig fortsetzen wird.

- Bedenken hinsichtlich der Auswirkungen neuer US-Zölle auf die Binnenwirtschaft.

- Die weiter steigende Staatsverschuldung.

- Politische Angriffe auf die Unabhängigkeit der US-Notenbank.

Deshalb bevorzugen wir aktuell währungsgesicherte Investments sowie Anlagen im Euroraum. Die Konjunktur in den USA zeigt zunehmend Schwächesignale.

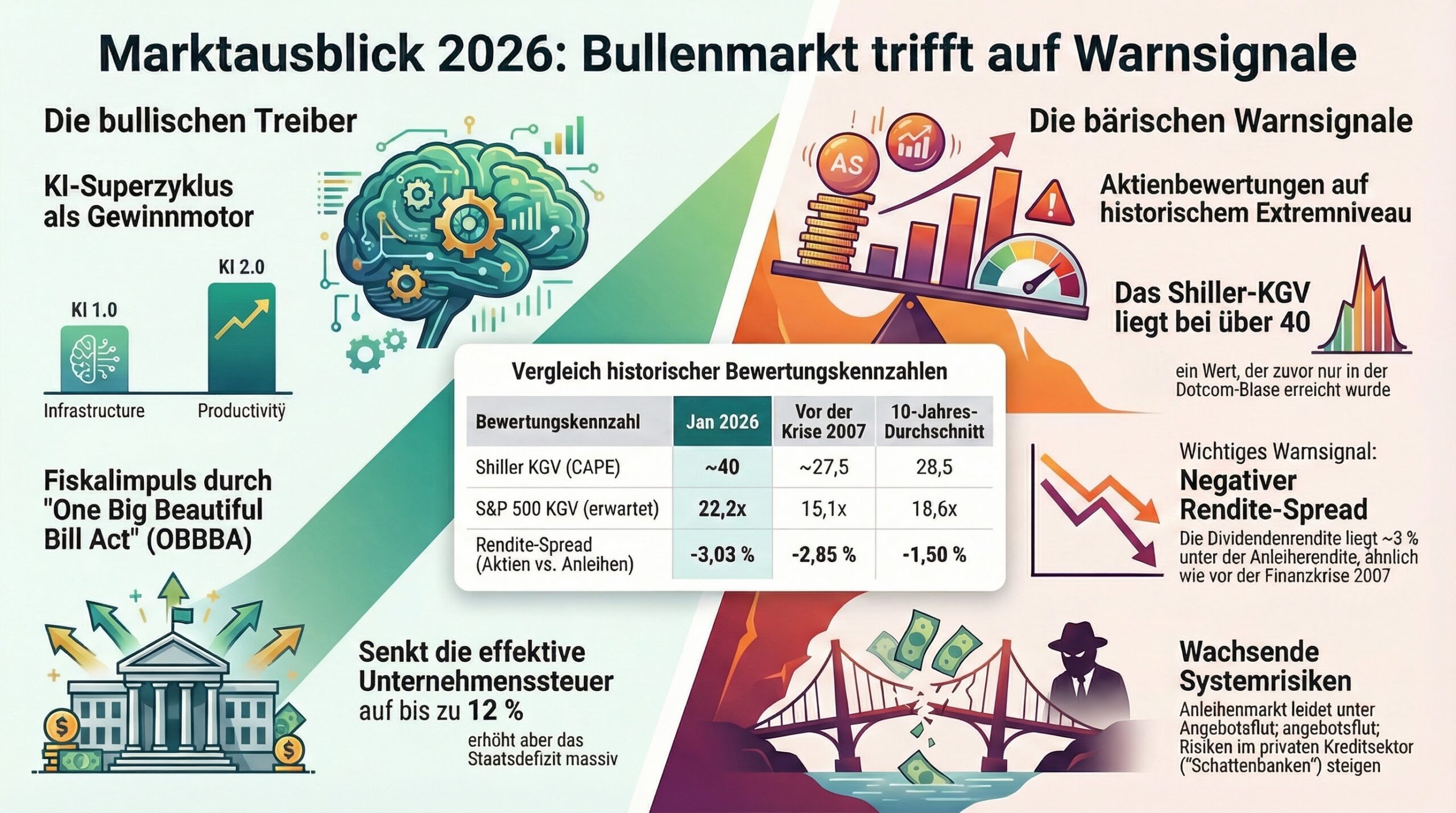

Warnsignal: US-Marktbewertung

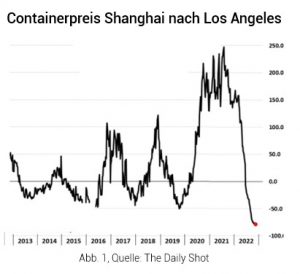

Der US-Aktienmarkt ist derzeit sehr hoch bewertet. Die Differenz zwischen Dividendenrendite und dem 10-jährigen Zins liegt bei -3% – ein Niveau, das zuletzt 2007 erreicht wurde (vor dem Platzen der Immobilienblase). Wir erwarten, dass die Kapitalmarktzinsen weiter steigen, da Staatsanleihen weiterhin wenig attraktiv erscheinen.

Abb: Spread Dividendenrendite vs. 10-jährige US-Zinsen (Vergleich 2007 vs. Heute)

Wie ist die Marktstimmung?

Mehrere Frühindikatoren deuten auf eine Überhitzung an den Aktienmärkten hin. Auch der derzeit sehr hohe Investitionsgrad privater Haushalte (vergleichbar mit dem Niveau von 2008) mahnt zur Vorsicht.

Ausblick

Unser Basisszenario bleibt bestehen: Wir rechnen weiterhin mit einer Stagflation – also einem stagnierenden Wirtschaftswachstum bei gleichzeitig anhaltend hoher Inflation.

Fazit & Handlungsstrategie

- Gewinnmitnahmen: Weitere Kursanstiege werden wir gezielt nutzen – insbesondere bei den im April erworbenen Aktien.

- Chancen nutzen: Anschließend erwartete deutliche Rückgänge an den Aktienmärkten bieten Chancen für neue Investitionen.

- Alternative Anlagen: Den Bereich der Alternativen Anlagen werden wir weiter ausbauen, da die Bewertungen im US-Standardwertebereich langfristig wenig Aufwärtspotenzial versprechen.

Transaktionen im Berichtszeitraum

Im April haben wir die zwischenzeitlichen Rückgänge an den Aktienmärkten genutzt, um die Aktienquote innerhalb der Depots im Durchschnitt um ca. 30% zu erhöhen.

Häufige Fragen zum Markt Q2/Q3 2025

Trotz anfänglicher Schwäche schlossen die Märkte positiv. Der Dow Jones legte um +9,17% zu, während europäische Nebenwerte (Small Caps) mit +15,91% am stärksten performten. US-Tech-Werte (Nasdaq) verloren hingegen leicht.

Der US-Markt ist historisch hoch bewertet. Die Differenz zwischen Dividendenrendite und US-Zinsen liegt bei -3%, ein Warnsignal, das zuletzt 2007 vor der Finanzkrise auftrat. Zudem belastet der schwache US-Dollar (-13% seit Jahresbeginn) die Rendite für Euro-Anleger.

Philipp Schütz und die DieBeMa rechnen mit einer Stagflation – also stagnierendem Wirtschaftswachstum bei gleichzeitig hoher Inflation. Es wird empfohlen, Gewinne mitzunehmen und die Cash-Quote für kommende Einstiegschancen zu erhöhen.